Googleアドセンスの税務情報の通知とは?

YouTubeから収益を得ている人の中には、「税務情報を提出していただく必要があります」という通知が、Googleアドセンスに届いているのを見たことがあるかもしれません。

通知の正確な内容は以下の通りです。

重要:他の税務情報が必要かどうかをご確認ください。お支払いの源泉徴収を正しく行うため、すべてのYouTubeクリエイターとパートナーの皆様に、税務情報を提出していただく必要があります。

これは要するに、YouTubeから収入を得ている人は税務情報をGoogleに提出するように求めている内容です。

日本の税務署に提出するならともかく、なぜGoogleにYouTubeの税務情報を提供しなければならないのか、疑問に思う人もいるかもしれません。

ご存知のようにGoogleは米国に本社があるグローバル企業ですが、Googleは米国内のYouTubeに関しては、視聴者から得た利益から税金を直接徴収する源泉徴収を行っています。

これはあくまで米国で発生した収益が対象であって、日本を含む米国外で発生した収益に対しては、現地で課税されるため、米国に税金を納める必要はありません。

しかし、YouTubeのようなグローバルに展開しているサービスでは、日本人向けのコンテンツであっても日本国内在住の人々だけが視聴者とは限りません。

多文化的な米国では、米国在住の日本人はもちろん、日系人や日本カルチャーのファン、日本びいきの層など、様々な人々が日本のYouTubeを見ている可能性があります。

こういった状況に対応するために米国内国歳入法第3章では、YouTubeを通じて活動する全世界のクリエイターの税務情報を収集した上で、米国在住の人々から得ている収益に対して源泉徴収を行うことを義務付けられています。

もし、YouTubeのクリエイターが税務情報の登録を行わなかった場合、米国の税制に基づいた税金が発生し、その税率は24%にもなります。

それを避けるためには、Googleに税務情報を提出し、租税条約に基づいた優遇措置によって、米国に納める税金を免除してもらう必要があるのです。

なお、この税務情報の提出の通知はGoogleアドセンスに届くため、Googleアドセンスの利用者が対象になると勘違いされがちですが、税務情報の提出が義務付けられているのは、YouTubeから収益を得ているクリエイターのみとなっています。

課税される収益の種類は、YouTube広告のほか、YouTube Premium、Super Chat、Super Stickers、メンバーシップなど、YouTubeに関連したあらゆる収益が対象となりますが、米国内国歳入法第3章が対象としているのは、あくまで YouTubeから得た収益のみで、Googleアドセンスの広告をウェブサイトに掲載してそこから収益が発生していても、税務情報の提出は必要ありません。

税務情報の登録作業はGoogleアドセンスから行うため、Googleアドセンスを利用している全てのユーザーが税務情報の登録を行うことは可能ですが、税務情報の提出を求められているのは、今のところでYouTubeから収益を得ているユーザーのみとなっています。

Googleアドセンスでの税務情報の設定手順

Googleアドセンスの税務情報の入力は、Googleアドセンスの管理画面から行います。

税務情報で入力しなければならない個人情報は「名前」「居住地の住所」「マイナンバー」で、

名前と居住地の住所は、全てローマ字での入力となります。

この中でも特に重要なのがマイナンバーで、この数字の登録がないと軽減税率が適用されず、米国の源泉徴収税率のままで高額な税金を持って行かれます。

マイナンバーはマイナンバーカードか、あるいはマイナンバーの記載を希望した住民票で確認できるので、手元に用意してから作業を始めましょう。

後は、質問に答えたり項目から選択したりする作業が中心で、特別な入力作業は必要ありません。

ただし、非常に項目の数が多く、見慣れない税務上の用途が頻繁に登場することもあって、画面の指示に従うだけで正しい設定を行うことは困難です。

ここでは、Googleアドセンスの税務情報の設定のプロセスをすべて解説したので、以下の手順に沿って作業を進めましょう。

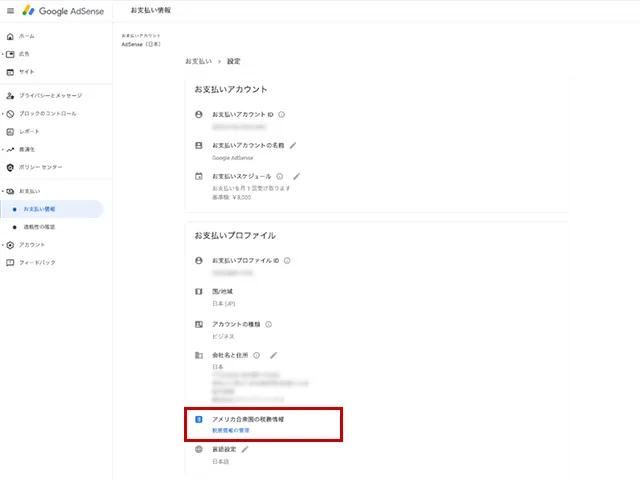

【1】Googleアドセンスの管理画面の左メニューで「お支払い情報」をクリックし、「設定」の「設定を管理する」をクリックしましょう。

【2】「設定」の「お支払いプロファイル」から「アメリカ合衆国の税務情報」のペンのアイコンをクリックし、表示された「税務情報の管理」をクリックします。

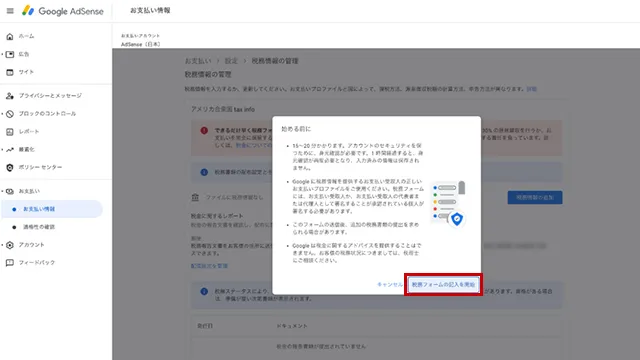

【3】「税務情報の管理」の画面で、「できるだけ早く税務フォームをご提出ください」という警告の下の「税務情報の追加」ボタンをクリック、その後、Googleアカウントのログイン画面が表示されるので、ログインを行いましょう。

【4】「始める前に」というポップアップが表示されるので、内容を確認した上で「税務フォームの記入を開始」をクリックします。

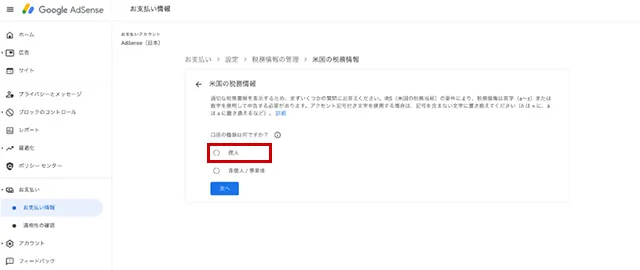

【5】「米国の税務情報」の画面で、「口座の種類は何ですか?」で「個人」を選択して「次へ」をクリックします。

【6】「米国民であるか、米国に居住していますか?」で「いいえ」を選択して「次へ」をクリックします。

【7】「W-8納税申告用紙タイプを選択」では、日本で納税していることを証明する書類である「W-8BEN」を選択、「W-8BENフォームの記入を開始する」ボタンをクリックしましょう。

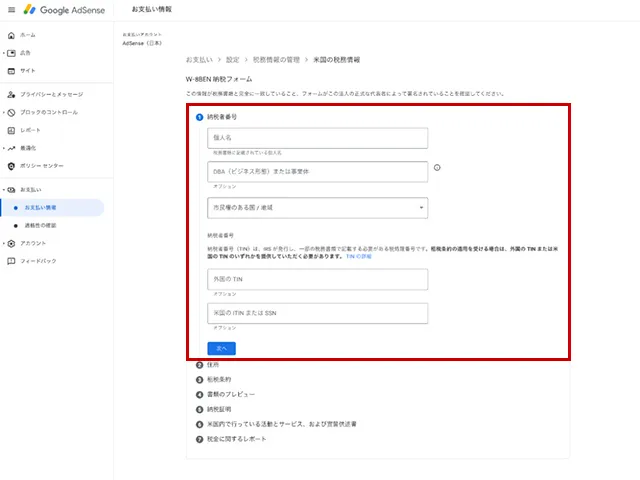

【8】W-8BEN納税フォームで「個人名」にローマ字でフルネームを入力、「市民権のある国/地域」で「日本」を選択肢、「外国のTIN」にマイナンバーを入力しましょう。

「DBA(ビジネス形態)または事業体」と「米国のITINまたはSSNの」は空欄のままで「次へ」をクリックします。

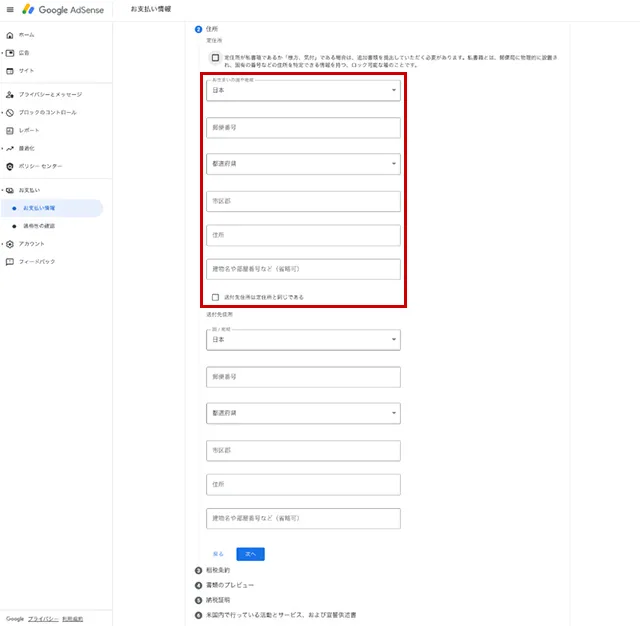

「住所」の「お住まいの国や地域」で「日本」を選択し、郵便番号と住所を入力します。

住所の入力はすべてローマ字で、最後に「送付先住所は定住所と同じである」にチェックを入れて「次へ」をクリックします。

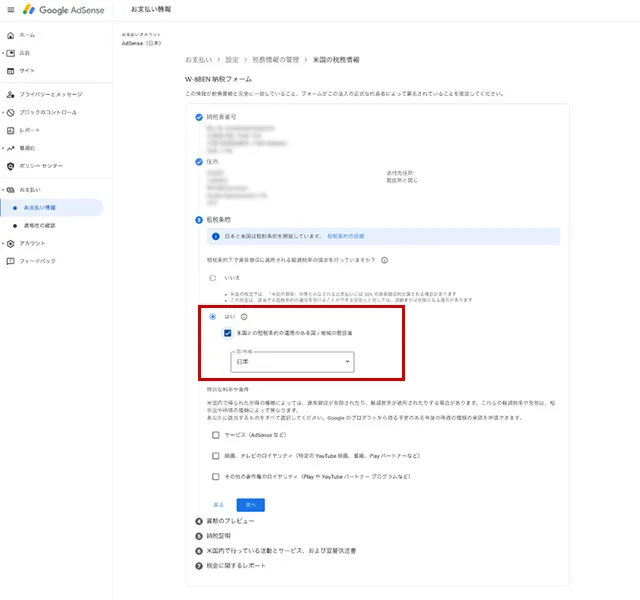

【9】「租税条約」の「租税条約下で源泉徴収に適用される軽減税率の請求を行っていますか?」で「はい」を選択し、「米国との租税条約の適用のある国の居住者」のチェックボックスを有効にします。

「国/地域」では「日本」を選択しましょう。

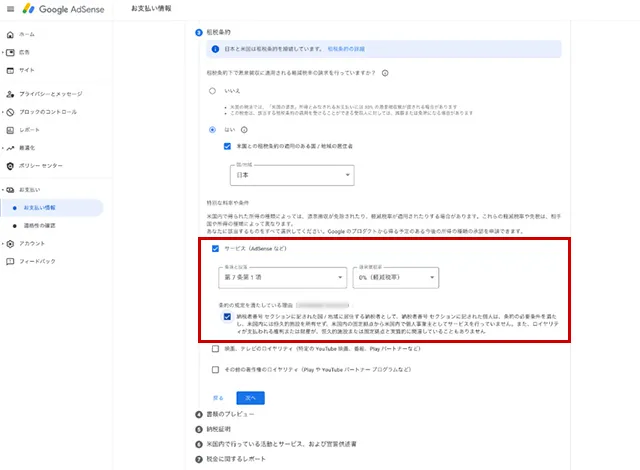

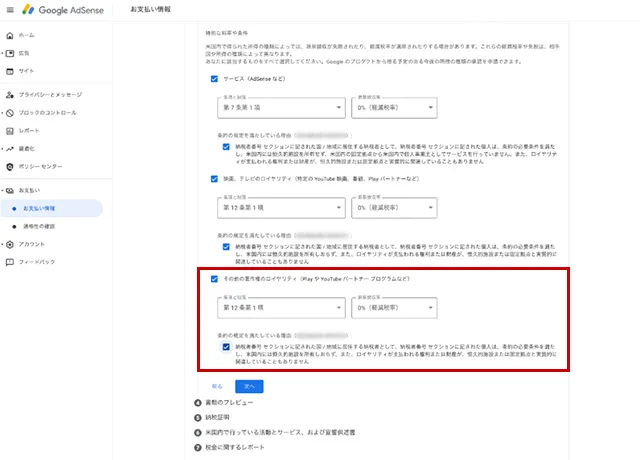

【10】「特殊な料率や条件」で「サービス(Adsenseなど)」のチェックボックスを有効にし、「条項と段落」で「第7条第1項」を選択、「源泉徴収率」で「0%(軽減税率)」を選択、「条約の規定を満たしている理由」のチェックボックスを有効にします。

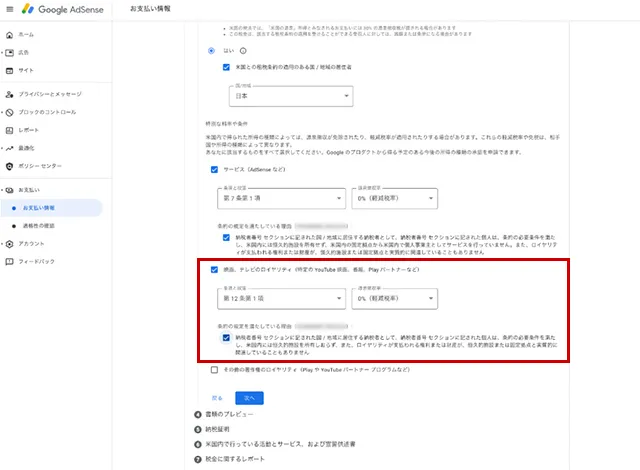

【11】「映画、テレビのロイヤリティ(特定のYouTube映画、番組、Playパートナーなど)」のチェックボックスを有効にし、「条項と段 落」で「第12条第1項」を選択、「源泉徴収率」で「0%(軽減税率)」を選択し、「条約の規定を満たしている理由」のチェックボックスを有効にします。

「その他の著作権のロイヤリティ(PlayやYouTubeパートナープログラムなど)」のチェックボックスを有効にし、「条項と段落」で「第12 条第1項」を選択、「源泉徴収率」で「0%(軽減税率)」を選択し、「条約の規定を満たしている理由」のチェックボックスを有効にした上で、「次へ」をク リックしましょう。

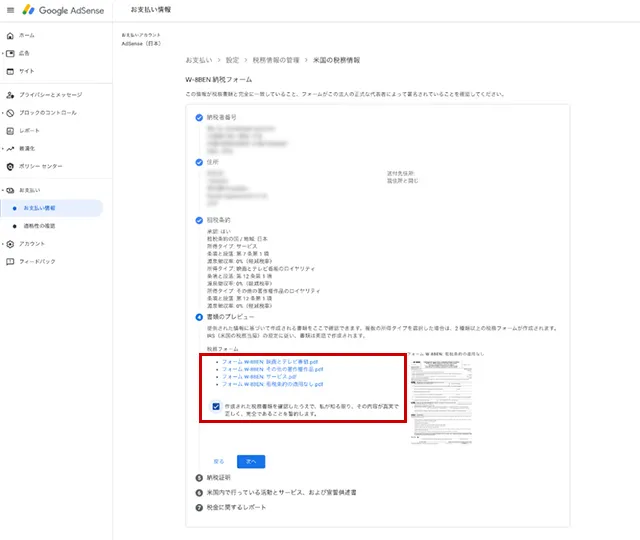

【12】「書類のプレビュー」の「投稿フォーム」に、ここまで設定した内容を書面にしたPDFのリンクがあるので、念のため全てダウンロードして保存しておきましょう。

作成された税務情報を確認した上で、「私が知る限り、その内容が真実で正しく、完全であることを成約します」のチェックボックスを有効にして「次へ」をクリックしましょう。

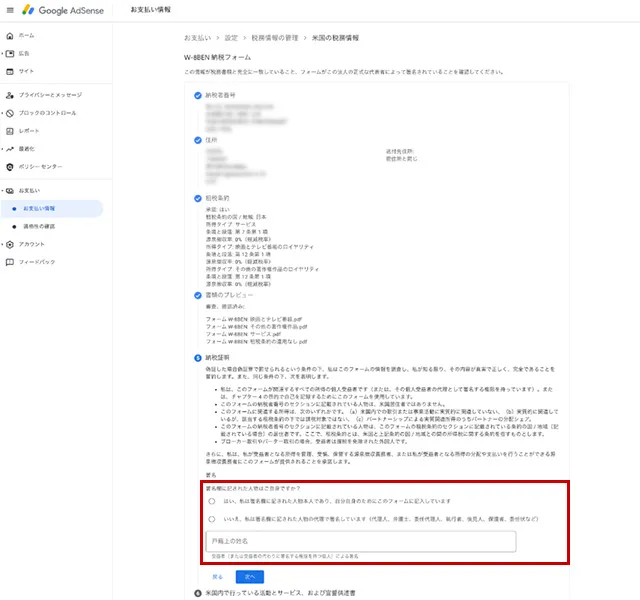

【13】「納税証明」で「署名欄に記載された人物はご自身ですか?」で「はい」を選択し、「戸籍上の姓名」に自分の名前をローマ字で入力し、「次へ」をクリックしましょう。

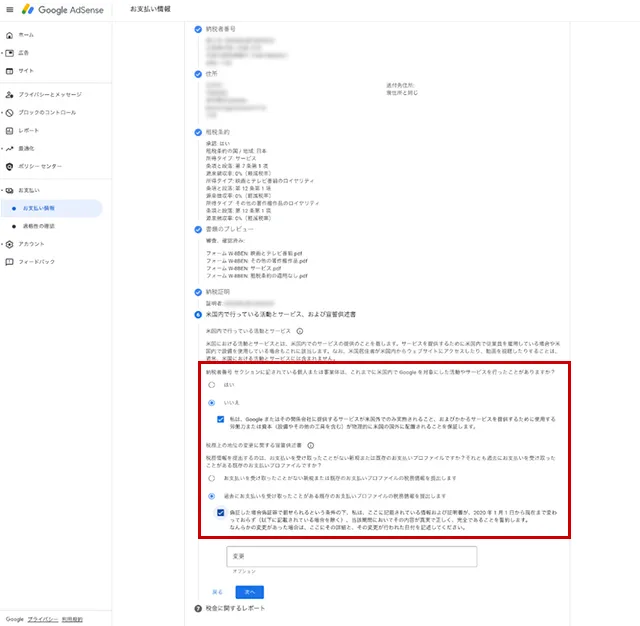

【14】「米国内で行っている活動とサービス、および宣誓供述書」で、「納税者番号セクションに記されている個人または〜」で「いいえ」を選択、 「私は、Googleまたはその関係会社に提供するサービスが米国外のみで実施されること〜」のチェックボックスを有効にしましょう。

さらに「税務上の地位の変更に関する宣誓供述書」で、YouTubeで収益を受け取ったことがない場合は「お支払いを受け取ったことがない新規また は〜」を選択、既にYouTubeで収益を受け取っている場合は「過去にお支払いを受け取ったことがある既存の〜」を選択し、「偽証した場合偽証罪で罰せ られるという条件の下〜」のチェックボックスを有効にして「次へ」をクリックしましょう。

ここまで設定した内容の確認画面が表示されるので、「新しいフォームを送信」をクリックします。

Googleから「税務情報が承認されました」というメールが届けば、設定は完了です。

まとめ

今回は、Googleアドセンスから行うYouTubeの税務情報の設定について解説しました。

YoTubeのようなグローバルなサービスで発生する収益については、どこの国に税金を納めるのかという問題が常に付随しています。

YouTubeで発生した収益は、基本的に米国の税制下に置かれて源泉徴収の対象となりますが、米国外のYouTube事業者が税務情報を提出することで、その例外を認めてもらうことにより、米国の源泉徴収を回避することが可能になります。

なお、今回紹介した設定は、日本国内に在住している個人がYouTubeで事業を展開しているケースにのみ適用されます。

日本以外の国に在住していたり、複数の国でビジネスを展開していたりする場合は、税務情報の設定が異なってくるので注意しましょう。

税務情報に関しては、GoogleやYouTubeに直接問い合わせても返答は得られないので、設定に不安がある場合は税理士に相談しましょう。

税金関連の作業は面倒ではありますが、適当に対応していると余分な税金を納めることになりかねないので、少しでも多くの利益を手元に残すためにも、頑張って設定をしましょう。